Während wir glauben, dass hohe Inflation und eine straffere Geldpolitik den Beginn des Jahres 2023 trüben könnten, erwarten wir, dass sich die Marktbedingungen im Laufe des Jahres verbessern und der Inflationsdruck nachlässt, insbesondere in den Vereinigten Staaten.

Dort dürfte eine Kombination aus sinkenden Lebensmittel- und Energiepreisen, einer verbesserten Dynamik globaler Versorgungsketten, einem nach wie vor starken US-Dollar und einer sich beruhigenden Wirtschaftslage die Inflation senken. Eine rückläufige Inflation wiederum dürfte einen weniger aggressiven Zinserhöhungszyklus ermöglichen, was zu niedrigeren US-Staatsanleiherenditen und einem geringeren Risiko eines drastischen Wirtschaftsabschwungs führen dürfte.

Trotz eines besseren Marktumfelds im Jahr 2023 wird das globale Wachstum unserer Meinung nach eher schwach ausfallen. In den Vereinigten Staaten besteht zwar das Risiko einer Rezession, aber die Fed sollte in der Lage sein, eine weiche Landung hinzulegen. Die wirtschaftlichen Bedingungen in Europa könnten jedoch schwieriger sein, da der Kontinent mit einer noch nie dagewesenen Energiekrise konfrontiert ist. In China dürften sich die wirtschaftlichen Bedingungen nach einem sehr schwachen Jahr 2022 verbessern, aber COVID-bezogene Maßnahmen und die Unsicherheit im Immobiliensektor könnten das Potenzial für eine stärkere wirtschaftliche Erholung auf kurze Sicht begrenzen.

Während wir in Schwellenländern im Allgemeinen mit einer schwächeren Konjunktur rechnen, glauben wir, dass das Wirtschaftswachstum in diesen Ländern im Jahr 2023 bei etwa 3,6% liegen könnte (etwa 2,5 Prozentpunkte höher als das vom Internationalen Währungsfonds [IWF] für die fortgeschrittenen Volkswirtschaften prognostizierte Wachstum), was auf die verbesserten wirtschaftlichen Bedingungen in China und die nach wie vor unterstützenden Rohstoffpreise zurückzuführen ist.

Untersuchen wir vor diesem Hintergrund einige der Faktoren, die die Chancen und Risiken von Schwellenländeranleihen auf dem Weg ins Jahr 2023 bestimmen.

Chinesisches Wachstum dürfte sich verbessern

Das Wirtschaftswachstum in China war im Jahr 2022 aufgrund der strikten Nullcovid-Politik und des anhaltenden Stresses im Immobiliensektor schwach, aber die chinesischen Entscheidungsträger haben begonnen, diese Herausforderungen durch eine Lockerung der makroökonomischen Politik anzugehen.

So senkte China im Jahr 2022 die mittelfristigen Kreditzinsen und den Leitzins, lockerte die Untergrenze für Hypothekenzinsen für Erstkäufer von Wohneigentum und ermutigte die staatlichen Banken, die Finanzierung von Bauträgern zu erhöhen. Außerdem wurden Steuersenkungen und -nachlässe eingeführt, um den Konsum anzukurbeln.

Wir sehen daher Potenzial für eine Verbesserung der Wirtschaftstätigkeit im Jahr 2023. Wir glauben jedoch nicht, dass das Wachstum wieder das Niveau von vor der Pandemie erreichen wird, da China seine Null-COVID-Politik angesichts der niedrigen Impfquoten bei älteren Menschen und des möglichen Auftretens neuer Virusstämme nur sehr allmählich aufheben dürfte. Auch der chinesische Immobiliensektor dürfte angesichts der gedämpften Wohnungsnachfrage und der Umschuldung privater Bauträger weiterhin vor Herausforderungen stehen.

Angebots- und Nachfragedynamik stützen Ölpreise

Während wir diesen Ausblick verfassen, notieren die Rohöl-Futures der Sorte West Texas Intermediate (WTI) um die 75 US-Dollar pro Barrel, da die Anleger die Auswirkungen des knappen Angebots gegen die wenig inspirierenden Nachfrageaussichten abwägen. Unserer Ansicht nach dürfte das Gleichgewicht von Nachfrage- und Angebotsfaktoren die Ölpreise im Jahr 2023 stützen.

Auf der Nachfrageseite erreichten die Ölpreise in der ersten Jahreshälfte 2022 Mehrjahreshöchststände, was zum Teil dem Krieg in der Ukraine zu verdanken war, fielen aber in der zweiten Jahreshälfte aufgrund von Abriegelungen in China und globalen Wachstumssorgen. Während es sicherlich Grund zur Sorge über das Nachfragewachstum im Jahr 2023 gibt, insbesondere in den Industrieländern, glauben wir, dass die Nachfrage aus den Schwellenländern, insbesondere China, wieder anziehen und die Preise stützen könnte.

Unserer Ansicht nach dürfte das Gleichgewicht zwischen Nachfrage- und Angebotsfaktoren die Ölpreise im Jahr 2023 stützen.

Auf der Angebotsseite dürften mehrere Faktoren zum Tragen kommen. In den Vereinigten Staaten stagnierte das Wachstum des Ölangebots in letzter Zeit, aber wir glauben, dass es seinen allgemeinen Aufwärtstrend fortsetzen wird, was zum Teil auf die Wahrscheinlichkeit weiterer Entnahmen aus der strategischen Erdölreserve zurückzuführen ist.

Außerhalb der Vereinigten Staaten rechnen wir nicht mit einem nennenswerten Anstieg des Angebots. Russisches Öl scheint zwar Abnehmer gefunden zu haben, wenn auch mit starken Preisnachlässen, aber die Auswirkungen der Sanktionen auf das Angebot werden 2023 deutlicher zu spüren sein. Gleichzeitig hat die Organisation erdölexportierender Länder Plus (OPEC+) beschlossen, das Angebot bei höheren Preisen und niedrigeren Lagerbeständen als bei früheren Interventionen zu drosseln. Dies deutet darauf hin, dass die Preise in Zukunft höher liegen werden.

Strukturelle und zyklische Kräfte stützen die Metallpreise

Die Metallpreise waren 2022 schwächer, da der Komplex mit drohenden Rezessionsrisiken, einer schleppenden Nachfrage und der Stärke des US-Dollars konfrontiert war.

In den meisten Ländern der Welt wurde die Nachfrage durch die makroökonomische Unsicherheit gedämpft. In China jedoch schwächten der Abschwung auf dem Immobilienmarkt und die Null-COVID-Politik die Nachfrage, obwohl es einigen Metallen (wie Kupfer) gelang, den Nachfrageverlust durch die Nachfrage nach grüner Energie und Exporten auszugleichen.

Für 2023 erwarten wir, dass strukturelle und zyklische Kräfte die Preise stützen werden. Auf der strukturellen Seite dürften anhaltende Investitionen in die Energiewende die Nachfrage nach einer Reihe von Metallen stützen, darunter Kupfer, Aluminium und Nickel. Auf der zyklischen Seite dürften die verbesserten wirtschaftlichen Bedingungen in China und die erhöhte Marktknappheit dazu beitragen, dass die Metallpreise Anzeichen einer Erholung zeigen. Die Lagerbestände sind auf einem mehrjährigen Tiefstand, und wir glauben, dass der Kostendruck anhalten wird, wobei einige Metalle (wie Aluminium und Zink) stärker betroffen sein werden als andere.

Robuste Wirtschaftstätigkeit stützt Finanz- und Schuldendynamik

Eine robuste Wirtschaftstätigkeit könnte die Haushaltsdynamik in den Schwellenländern weiterhin unterstützen.

Wir gehen davon aus, dass das gesamte Haushaltsdefizit im Jahr 2023 etwa -5,8% des Bruttoinlandsprodukts (BIP) der Schwellenländer betragen wird und damit geringfügig unter dem Vorjahreswert liegt. Die Basissalden (Leistungsbilanzsalden plus ausländische Netto-Direktinvestitionen) dürften mit 1,3% des EM-BIP gesund bleiben, was zum Teil die jüngsten Terms-of-Trade-Gewinne widerspiegelt, die durch höhere Rohstoffpreise ermöglicht wurden. Stabile Haushaltskonten dürften die Schuldendynamik im nächsten Jahr unterstützen, so dass wir für 2023 mit einer Gesamtverschuldung von 57% des BIP rechnen, was geringfügig über dem Wert von 2022 liegt.

Wirksame Maßnahmen der Zentralbanken lindern Inflationsbedenken

Die Aussichten für die Inflation sind in den Schwellenländern sehr unterschiedlich. In den Schwellenländern Afrikas, Osteuropas und Lateinamerikas haben die Zentralbanken schnell auf den Höhepunkt der Inflation reagiert und die Leitzinsen angehoben. Asien ist sowohl bei der Inflation als auch bei der Politik der Zentralbanken etwas weiter zurückgeblieben, was vor allem auf die Lebensmittelsubventionen und die höheren Basispreise des Vorjahres zurückzuführen ist.

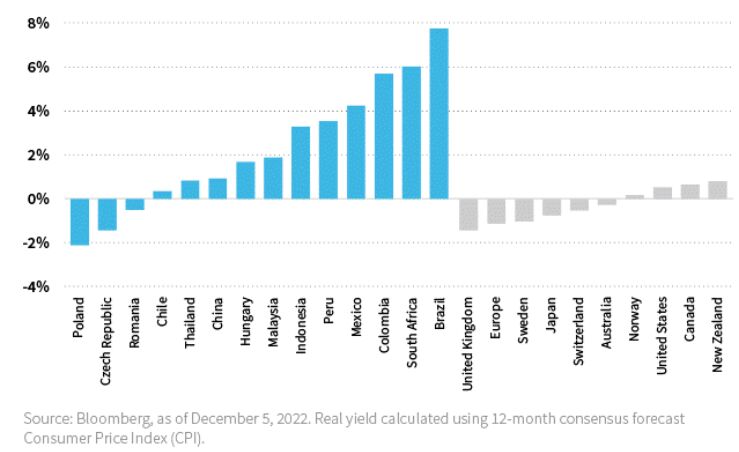

Aber im Großen und Ganzen sind die Realzinsen in den Schwellenländern jetzt deutlich höher als in den fortgeschrittenen Volkswirtschaften, da die Zentralbanken in vielen Schwellenländern die Zinssätze vorsorglich erhöht haben. Dies hat die lokalen Währungen gestützt und das positive fundamentale Umfeld verstärkt.

Wir gehen davon aus, dass sich die globale Inflation in den kommenden Monaten deutlich abschwächen wird, da sich die Weltwirtschaft verlangsamt, die Rohstoffpreise nachgeben und die straffere Geldpolitik die Nachfrage dämpft.

Die Fundamentaldaten von Unternehmenskrediten schwächen sich weiter ab

Die fundamentale Streuung und die unterschiedlichen Konjunkturzyklen sind ein Merkmal dieser vielfältigen Anlageklasse, aber wie wir bereits in unserem letztjährigen Ausblick erwähnt haben, verbessert sich die Kreditqualität nicht kontinuierlich - und wir glauben, dass sich die Fundamentaldaten der Unternehmenskredite in den Schwellenländern im Jahr 2023 weiter abschwächen werden, wie es bereits in der zweiten Hälfte des Jahres 2022 der Fall war.

Da die Zentralbanken weltweit die Zinssätze anheben, um die Inflation zu bekämpfen, werden die Gewinne der Nicht-Finanzunternehmen in Mitleidenschaft gezogen. Wir gehen auch davon aus, dass sich das Kreditwachstum in den meisten Ländern verlangsamen wird, mit der wahrscheinlichen Ausnahme von China.

Die Tatsache, dass die Nichtfinanzunternehmen die steigenden Kosten in einem schwächeren makroökonomischen Umfeld nicht vollständig weitergeben können, hat zu niedrigeren Gewinnmargen vor Zinsen, Steuern und Abschreibungen (EBITDA) und damit zu einem geringeren Cashflow geführt.

Die meisten aufstrebenden Bankensysteme scheinen in Bezug auf Kapital besser aufgestellt zu sein als während der globalen Finanzkrise.

Die niedrigeren kurzfristigen Cashflows werden durch ein jahrelanges proaktives Schuldenprofilmanagement ausgeglichen, das die Zinsaufwendungen verbessert und verhindert hat, dass die Fälligkeiten zu einem umfassenden Problem werden. Dies hat zu niedrigen Ausfallraten geführt, abgesehen von idiosynkratischen Situationen wie dem chinesischen Immobilienmarkt und dem Einmarsch Russlands in der Ukraine.

Für Finanzunternehmen stellen das geringere Wachstum, die hohen Zinsen und die hohe Inflation Abwärtsrisiken für die Qualität der Vermögenswerte dar. Zwar weisen mehrere große Bankensysteme in den Schwellenländern gewisse Schwachstellen auf, doch nur wenige von ihnen haben umfassende Probleme, die in naher Zukunft Solvenz- und Finanzstabilitätsprobleme verursachen würden. Die meisten Bankensysteme in den Schwellenländern scheinen in Bezug auf ihr Kapital besser aufgestellt zu sein als während der globalen Finanzkrise, was auf die Einführung einer soliden makroprudenziellen Regulierung in den letzten Jahren zurückzuführen ist.

Technische Bedingungen könnten für Unterstützung sorgen

Die technischen Bedingungen sollten unserer Meinung nach 2023 günstiger sein. Wir erlebten Rekordabflüsse aus dedizierten EM-Schuldnerportfolios, hohe Marktvolatilität und geringe Liquidität, was zu einer begrenzten Neuemission von Schuldtiteln im Jahr 2022 führte. Erzwungene Verkäufe durch passive Fonds und börsengehandelte Fonds (ETFs) führten zu erheblichen Verwerfungen auf dem Markt und drückten die Preise weit unter ihren fundamentalen Wert.

Wir gehen davon aus, dass sich die Marktbedingungen im Jahr 2023 allmählich normalisieren werden, rechnen aber mit einem weiteren Jahr mit begrenzten Nettoemissionen von Schuldtiteln. Die höheren Finanzierungskosten auf den Primärmärkten dürften die Emittenten dazu veranlassen, günstigere multilaterale und bilaterale Finanzierungen in Anspruch zu nehmen. Wir gehen auch davon aus, dass die Mittelzuflüsse in dedizierte EM-Anleiheportfolios zurückkehren werden, da sie von attraktiven Bewertungen angezogen werden. Die geringere Positionierung von Long-Investoren und die hohen Cash-Bestände der Anleger dürften ebenfalls zu einem konstruktiveren technischen Umfeld beitragen.

Die Bewertungen erscheinen attraktiv, insbesondere im Vergleich zu US-Hochzinsanleihen

Unserer Meinung nach sind EM-Schuldtitel sowohl auf absoluter als auch auf relativer Basis attraktiv bewertet, wobei die Spreads über ihren historischen Niveaus liegen. Die Spreads für hochverzinsliche Staatsanleihen aus den Schwellenländern scheinen besonders attraktiv zu sein, vor allem im Vergleich zu US-Hochzinsanleihen, wie die folgende Grafik zeigt. Im Bereich der Distressed Credits sind wir der Ansicht, dass die aktuellen Preise die Wahrscheinlichkeit von Kreditereignissen überschätzen und die potenziellen Restrukturierungs- und Erholungswerte unterschätzen.

Bewertungen für hochverzinsliche Emerging-Markets-Staatsanleihen erscheinen überzeugend

Mit Blick auf das Jahr 2023 erscheinen die Bewertungen von hochverzinslichen Staatsanleihen aus Schwellenländern im Vergleich zu US-Hochzinsanleihen attraktiv, da sich die Spreads gegenüber dem langfristigen Durchschnitt erheblich ausgeweitet haben.

Auch im Universum der Lokalwährungen bleiben die Währungsbewertungen attraktiv, obwohl die Währungen der Schwellenländer im Jahr 2022 gegenüber den Währungen der Industrieländer weitgehend überdurchschnittlich abschnitten.[1]

Der Dollar selbst ist von seinem im dritten Quartal 2022 erreichten Höchststand zurückgefallen, erscheint aber auf einer längerfristigen handelsgewichteten Basis immer noch überbewertet. Wir rechnen zwar nicht mit einem deutlich schwächeren Dollar, solange die Fed ihre Geldpolitik strafft, sehen aber Spielraum für eine leichte Aufwertung der Schwellenländerwährungen und eine Verringerung der Volatilität, da sich die Risikobereitschaft verbessert.

In Verbindung mit hohen Nominal- und Realzinsen (wobei letztere bei sinkender Inflation weiter steigen werden) erwarten wir, dass die Währungen durch erneute Zuflüsse in die Anlageklasse gut unterstützt werden.

Alles in allem sind wir nach wie vor der Meinung, dass die aktuellen Bewertungen die Anleger für das Kredit-, Währungs- und lokale Zinsrisiko sowie für die Volatilität überkompensieren.

Bei den lokalen Zinssätzen gibt es erhebliche Unterschiede in der Attraktivität gegenüber unseren Schätzungen der in den lokalen Kursen eingebetteten übermäßigen Laufzeitprämie. Die Märkte, die ihre Zinssätze früh und häufig angehoben haben (vor allem in Lateinamerika, aber in letzter Zeit auch in Osteuropa), wurden von den Anleihegläubigern besser unterstützt, und einige Kurse haben sich in Erwartung einer Lockerung der Politik in der zweiten Jahreshälfte bereits umgekehrt. Wir gehen davon aus, dass die Kurse in Asien zumindest in naher Zukunft unter zusätzlichen Aufwärtsdruck geraten werden.

Alles in allem sind wir nach wie vor der Meinung, dass die aktuellen Bewertungen die Anleger für das Kredit-, Währungs- und lokale Zinsrisiko sowie die Volatilität überkompensieren, so dass Schwellenländeranleihen für Anleger mit einem mittel- bis langfristigen Horizont und der Bereitschaft, eine Phase höherer Volatilität zu tolerieren, einen attraktiven Wert darstellen können.

Auf lokale Währungen lautende EM-Schuldtitel bieten ein Premium bei den realen Renditen

Im Vergleich zu anderen festverzinslichen Vermögenswerten sind die Renditen von Schwellenländeranleihen in lokaler Währung weiterhin attraktiv. Mit wenigen Ausnahmen lagen die inflationsbereinigten Renditen von Schwellenländeranleihen in lokaler Währung im positiven Bereich, ganz im Gegensatz zu den negativen realen Renditen der meisten entwickelten Märkte.

Entwicklungspartner helfen bei der Deckung des Finanzierungsbedarfs

Wir sind davon überzeugt, dass die Entwicklungspartner Schwellenländern weiterhin entscheidende Unterstützung leisten und den Frontier-Märkten helfen werden, ihren kurz- bis mittelfristigen Außenfinanzierungsbedarf vor dem Hintergrund der schwierigen Marktbedingungen zu decken.

Der IWF und die Weltbank haben ein starkes Engagement gezeigt, um den Außenfinanzierungsbedarf der Frontier-Märkte durch bestehende und neue Instrumente wie das Food Shock Window (FSW) und den Resilience and Sustainability Trust (RST) zu decken. Und die Weltbank erwägt die Schaffung neuer Instrumente zur Unterstützung der Länder bei der Reduzierung neuer Emissionen.

Schließlich leisten auch bilaterale Geber einen wichtigen Beitrag zur Finanzierung. Die Mitglieder des Golf-Kooperationsrates (GCC) beispielsweise haben Ägypten mehr als 12 Milliarden US-Dollar zur Verfügung gestellt, und weitere Finanzierungen werden folgen.

Abwärtsrisiken bleiben bestehen

Obwohl wir die Anlageklasse für 2023 konstruktiv einschätzen, sind wir uns bewusst, dass unsere optimistischen Aussichten durch mehrere Abwärtsrisiken beeinträchtigt werden.

Wir glauben, dass die derzeitigen Zinserhöhungen in den USA notwendig sind, um die Inflation zu dämpfen und Zweitrundeneffekte auf dem Arbeitsmarkt zu verhindern. Da die Fed jedoch die Geldpolitik weiter strafft, besteht das Risiko, dass ein Überschießen der Zinssätze zu einem politischen Fehler führt, der möglicherweise eine Rezession in den USA auslösen könnte.

Auch die geopolitischen Spannungen dürften die Stimmung der Anleger weiterhin belasten. Der Konflikt in der Ukraine ist nach wie vor ungelöst und birgt ein erhebliches Eskalationsrisiko. Die Aussichten für das chinesische Wachstum erscheinen schwierig (solange China seine Null-COVID-Politik weiter verfolgt). Und die Spannungen zwischen China und Taiwan stellen einen anhaltenden Gegenwind für die Stimmung in Asien dar.

Auch wenn es einfach scheint, auf Ereignisse hinzuweisen, die die Stimmung an den Märkten weiter trüben könnten, ist es wichtig, sich daran zu erinnern, dass es immer potenzielle Störfaktoren gibt, und dass die Risiken bereits bekannt sind und von den Märkten vielleicht sogar vollständig eingepreist wurden.

Chancen bei Anleihen in Hart- und Lokalwährungen

Wir glauben, dass sich EM-Hartwährungsanleihen im Jahr 2023 gut entwickeln könnten. Wir bevorzugen hochverzinsliche Emittenten gegenüber Emittenten mit hoher Bonität und bleiben in den höher verzinslichen Frontier-Märkten strategisch übergewichtet, da wir der Meinung sind, dass die Anleger für das Kreditrisiko und die Volatilität überkompensiert werden.

Wir sehen weiterhin Spielraum für eine grundlegende Differenzierung zwischen den Ländern. Wir bevorzugen rohstoffexportierende Länder, insbesondere im Energiebereich, bleiben aber vorsichtig gegenüber Ländern mit starken Handels- und Finanzbeziehungen zu Russland. Wir bleiben auch vorsichtig gegenüber Ländern, die von Nahrungsmittel- und Energieimporten abhängig sind, sowie gegenüber Ländern mit negativer politischer Dynamik, die institutionelle Risiken schaffen. Außerdem bevorzugen wir Länder mit einem leichteren Zugang zu Finanzmitteln, insbesondere solche, die gute Beziehungen zu multilateralen und bilateralen Kreditgebern unterhalten.

Wir sehen weiterhin Chancen in ausgewählten Distressed Debt-Positionen, bei denen wir der Meinung sind, dass die Anleihekurse keine realistischen Annahmen für das Ausfallrisiko und die Erholungswerte widerspiegeln.

Angesichts der kurzfristigen Wachstumssorgen und der schwankenden Primärmärkte konzentrieren wir uns auf Emittenten mit geringem Refinanzierungsbedarf und soliden Bilanzen.

Selektive Chancen sehen wir auch im Bereich der EM-Unternehmensanleihen, wo unserer Meinung nach eine Kombination aus differenzierten fundamentalen Faktoren, günstigen angebotstechnischen Bedingungen und attraktiven absoluten Bewertungen weiterhin reichlich Anlagemöglichkeiten bieten könnte.

Angesichts der kurzfristigen Wachstumssorgen und der unsteten Primärmärkte konzentrieren wir uns auf Emittenten mit geringem Refinanzierungsbedarf und robusten Bilanzen. In Lateinamerika sind unsere Positionen in den Bereichen Öl und Gas, Technologie, Medien und Telekommunikation (TMT), Versorger und Finanzwerte diversifiziert. In Mittel- und Osteuropa, dem Nahen Osten und Afrika (EMEA) sind unsere Positionen über Finanzwerte, Öl und Gas, Metalle und Bergbau sowie Immobilien diversifiziert. In Asien sind unsere Positionen in den Bereichen Öl und Gas, Finanzwerte, Industriewerte, Metalle und Bergbau, Versorger und Immobilien diversifiziert.

Bei Schuldtiteln in lokaler Währung haben wir nach und nach sowohl das Zins- als auch das Währungsengagement erhöht, nachdem wir das Risiko über weite Strecken des Jahres 2022 untergewichtet hatten. Wir glauben, dass die höher verzinslichen Referenzländer und die Länder, in denen die Zentralbanken am aktivsten waren, aufgrund der Kombination aus hohen Carry-Niveaus und sich verflachenden Renditekurven eine Outperformance erzielen könnten. Attraktivere Chancen sehen wir auch in den Frontier-Märkten, wo die Preise deutlich angepasst wurden und eine erweiterte multilaterale Unterstützung das Kreditprofil stärken und die Politikgestaltung verbessern könnte.

Zusammengefasst: Ein optimistischer Ausblick

Trotz der weltweit schwächeren Wirtschaftslage bleiben die Fundamentaldaten der Schwellenländerkredite insgesamt günstig. Zwar sehen wir einige Schwachstellen, insbesondere bei den energie- und nahrungsmittelimportierenden Ländern, doch insgesamt sind wir der Ansicht, dass die Schwellenländerkredite gut positioniert sind, um eine Phase schwächeren globalen Wachstums zu überstehen.

Marcelo Assalin, CFA, Partner, ist Leiter des Emerging Markets Debt (EMD) Teams von William Blair Investment Management, wo er auch als Portfoliomanager tätig ist.